文/沧海一土狗

ps:2600字

引子]article_adlist-->对于诸多二级投资者而言,理解“资本市场的政治性和人民性”有一定的难度,这是因为有两个流行的观点遮蔽了“资本市场的政治性”:

1、股市是经济的晴雨表;

2、股市是配置资源的重要工具;

引用这两个观点的人有两个潜台词:

1、股市好不好单纯地看经济,与其他的无关;

通过“0首付”“低利率”等优惠活动,江苏银行淮安分行为消费者提供了多样化的金融产品选择,无论是追求低首付的年轻群体,还是偏好低利率、长期分期的稳健型消费者,都能在江苏银行找到符合自身需求的贷款方案。享受到“以旧换新”政策带来的切实福利。

2、股市中的大欺小、强欺弱、各种套利是正当的,是在有效率地配置资源;

但是,强调“资本市场的政治性和人民性”驳斥了这两个观点,他们认为:

1、股市的表现还取决于股市分配属性;

2、股市分配属性要倾向于人民,要普惠;

这篇文章我们将搭建一个包含正反两面的框架,揭示资本市场的一个极其重要的维度——分配属性。

起点——最公正的分配方式

由于我们讨论的是分配,所以,我们需要找一个最公平的分配方式作为基准情形。

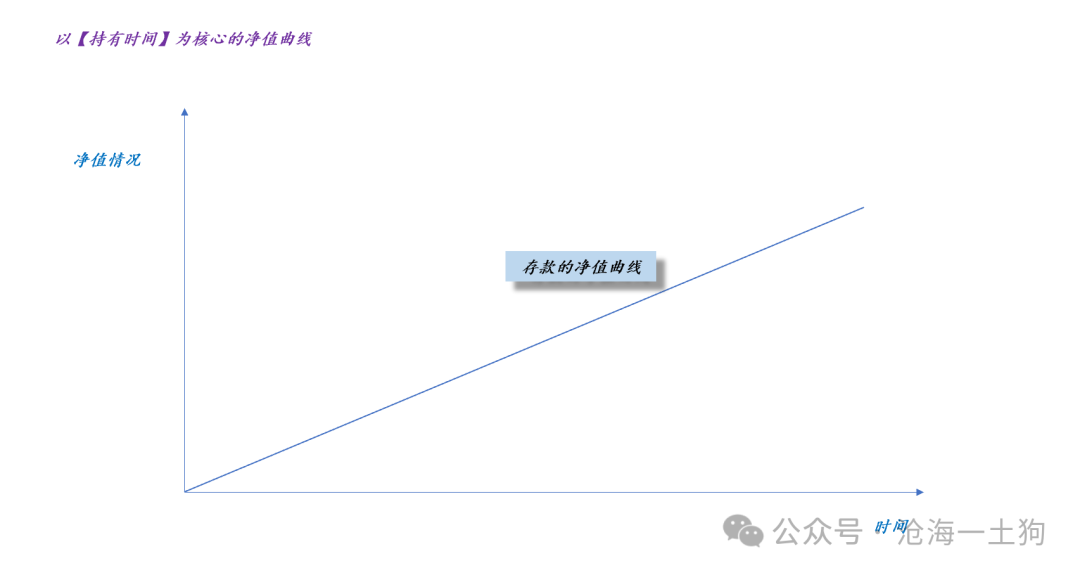

显而易见,时间对每个人来说是最公平的,因此,按照持有时间来分配资产性收益是最公平的方式。

在现实生活中,这类资产很普遍,那就是银行存款,其收益的多寡取决于以下两点:

1、持有规模;

2、持有时间;

净值曲线会表现出以下形态:

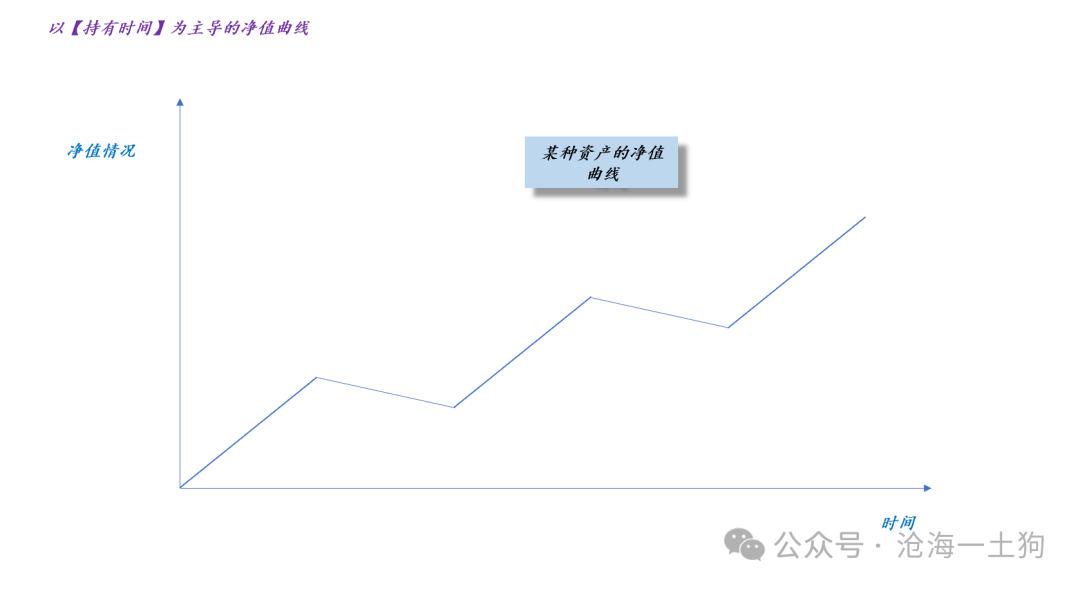

有了基准情形之后,我们就可以对它进行【异化】,添加其他的分配要素:如果其他要素的分配占比越大,净值曲线越偏离基准情形。

如上图所示,持有时间依然是分配的主导因素,但是,已经引入了不少其他因素。因此,净值曲线较基准情形有了较大的偏离。

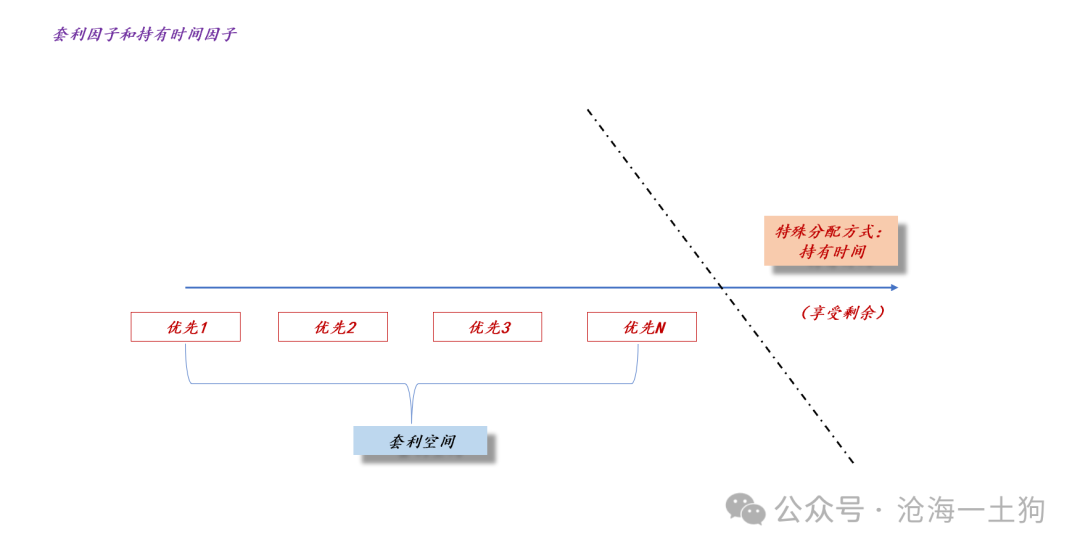

套利机会和剩余索取者

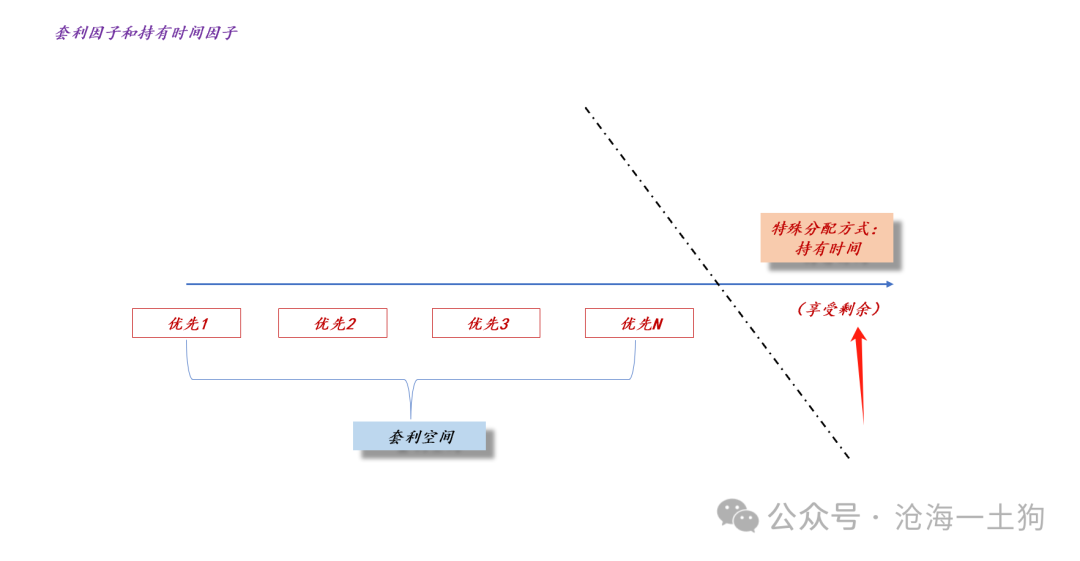

那么,我们该如何拆解其他因素呢?我们要把握一个核心特征——优先分配,也就是说,这些要素的分配顺序领先于持有时间,否则,就没有把他们罗列出来的必要。

譬如,之前舆论热议的定增漏洞就符合这个特征,一些机构参与折价定增之后,同时融券卖出,锁定收益,实现无风险套利,就构成一种优先于持有时间的分配要素。

如上图所示,优先分配的要素越多,优先i所分配的收益越多,剩余的收益就越少。

这是一个极其简单的加减法。

更进一步,我们还可以把经济增长纳入进来,于是,就有了下图:

1、沪深300指数点位刻画持有收益的多少;

2、持有收益既取决于经济增长;

3、又取决于套利空间的多寡;

写到这里,我们就能明白那帮“市场原教旨主义者”在玩什么花活了:

1、言必称经济的晴雨表;

2、绝口不提分配机制的问题;

事实上,最极端的情况下,即便我们的gdp增速依然有8%,沪深300指数也可以原地踏步走,继续降低对持有时间的分配比率即可。

到了这里,我们就能准确地描述a股的问题是什么了:给持有时间分配的收益太少。

有的人讲,a股的收益不好,这是不准确的,事实上,其他收益好得不得了。这么多年来,这个市场崛起了多少“大鳄小鳄”?

动能和势能的关系

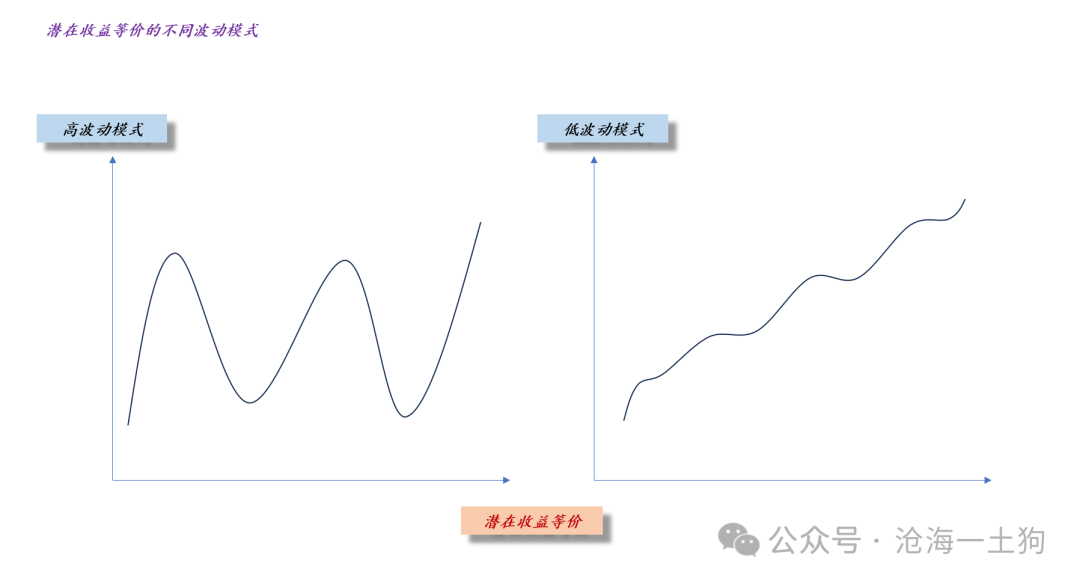

在这里,有一个比喻可以解释“a股的高波动”——为什么a股的波动那么高,成交那么大?

较高的经济增速为资本市场带来了很多能量,但是,能量主要表现为动能的形式(ps:指数的高波动),并未表现出势能的形式(ps:指数的点位)。

也就是说,a股以高波动的形式反映了经济增长速度。

如果不考虑不同投资者的异质性,这两种模式是等价的,我们不能去讲a形式更好,b形式更差。

但是,在现实世界中,我们不能认为二者是等价的,因为广大劳动者需要上班劳作,他们只能付出持有时间。

这就导致了一个必然的诉求,势能必须占一定的比率。那么,市场会自发地让“让势能占一定的比率”么?一定不会的!

市场有马太效应,最后的结果要么是倒向动能,要么是倒向势能。

过去一段时间,市场处于一个自由放任的状态,动能分配的比率越来越大,以至于催生出规模化的产品来攫取动能——雪球产品。

事实上,雪球产品完全是时代的产物,a股的波动率太大了,普通投资者没有能力去利用这种能源,只能找专业的金融机构来协助他们去利用这种能源,因此,雪球产品的规模迎来了井喷。

那么,问题来了,我们a股要那么高的波动率干嘛?

关于资本市场的高质量发展

有了上面的理论铺垫,我们就能知道“金融顶层设计”的内涵了,为什么要反复强调资本市场的政治性和人民性?

1、政治性,资本市场内嵌了一个分配问题,是给持有时间分配更多,还是其他要素分配更多?

2、人民性,劳动人民没有时间天天去盯着“红绿”,只能付出持有时间,如果要做到普惠,只能提高持有时间的分配比率;

事实上,政治性和人民性都可以归结到一个问题上——普惠性,只有让持有时间分配得更多,普惠性才会更强。

那么,怎么让持有时间分配得更多?1、压制各种套利机会;2、压制a股的波动率。事实上,无论是“新国九条”还是“私募基金的运作指引”均是紧扣这两个主题,以期达到“资本市场的政治性和人民性”。

最近发生了一个很有趣的小事,不再披露北向资金的实时流入流出情况。很多人表示不理解。其实,我们可以问自己两个问题:

1、普通投资者能否依靠这个数据获利?不能。

2、有没有一部分专业投资者能依靠这个数据获利?有一部分。

结论很简单,还是为了守护普通投资者的钱袋子。

作为普通投资者一定要明白一点,持有时间是一个剩余分配因子,在它的前面有很多优先因素。只有优先因素拿走得少,剩余因子才能收获更多。普通人一定要搞清楚,自己拥有什么,禀赋决定了我们是谁。不要搞不清楚“谁是朋友,谁是敌人”,自己砸自己的饭碗,还背刺帮自己的人。

结束语]article_adlist-->关于这个命题,我写了不少文章,包括但不限于:

1、《价值投资的回归——建设以投资者为本的资本市场》;2、《如何构建股市的储蓄功能?》

3、《为什么低波动率环境是价值投资的必要条件?》

4、《为什么被动基金才是大势所趋?》

]article_adlist-->当然,这些都是技术层面的东西,都可以大大方方地写。但是涉及到政治层面,就很复杂了。

但是,资本市场有很强的分配属性,跟政治强烈相关,绕开政治几乎不可能。

我的确没办法跟他们一样,天天跟大家梗着脖喊“股市是经济的晴雨表”,挺尴尬的。

有个朋友跟我讲,《资管行业会不会是下一个教培行业?》那篇文章挺刺耳的;这篇文章算是一个更深层次的阐释吧。

我还是那句话,不要老想着阿尔法,要多想想贝塔,想想贝塔的后面是谁。打不过可以加入啊。

人民万岁!

ps:数据来自wind,图片来自网络

为什么低波动率环境是价值投资的必要条件?资管行业会不会是下一个教培行业?

为什么金融机构的套利空间一直在萎缩?

如何构建股市的储蓄功能?

为什么被动基金才是大势所趋?

价值投资的回归——建设以投资者为本的资本市场

End

苹果用户请扫二维码,安卓用户可点击链接:

沧海一土狗的知识星球

本号唯一的知识星球号

定位:升级认知框架的思维实验室

星球的主体是一系列具备一致性的模型

星主每天会通过增量讯息和市场反馈检验模型

这个检验过程就是每日的股市和债市复盘

因此,这一系列模型也是动态升级的

此外,星球里还有对重要的现象或事件的点评

以及一些跟公众号内容不同的随笔

欢迎加入股票配资盈利的诀窍

]article_adlist--> 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP